■ 진행 : CBS 산업부 김수영 기자

■ 출연 : 엄해림 세무사(세무법인 다솔)

◇ 김수영> 안녕하세요. 돈이 되는 세금 지식을 알려드리는 '돈세지'입니다. 오늘은 부모님한테 돈을 빌릴 때 차용증을 써야 할 경우에 어떻게 써야 하는지 알아보려고 합니다.

부모님께 돈을 빌릴 때 차용증을 써야하나

◇ 김수영> 우리가 은행 등 금융기관에서 돈을 빌릴 때 약정서를 쓰잖아요. 근데 가족 간에, 특히 엄마 아빠한테 돈을 빌릴 때도 차용증을 써야 하나요?

◆ 엄해림> 네 그렇습니다. 부모님과 돈을 빌리는 차용을 맡는다는 것을 기본적으로 과세 관청은 잘 인정하지 않으려고 해요. 왜냐하면 '갚겠어?', '부모님이랑 과연 얼마나 엄격하게 이 차용 관계를 가져가겠어?', 이런 의심의 눈초리로 보는 것이 바로 이 관계이기 때문이에요.

◇ 김수영> 돈을 받으면 그냥 증여로 보고 세금을 내게 할 수도 있으니까, 정말로 빌리는 경우에는 차용증을 꼭 써야 되겠네요.

만약에 제가

전세 자금을 2억 원만 부모님이 지원해 주신다고 하는데, 차용증을 쓸 때랑 안 쓸 때랑 세금 차이가 있나요?

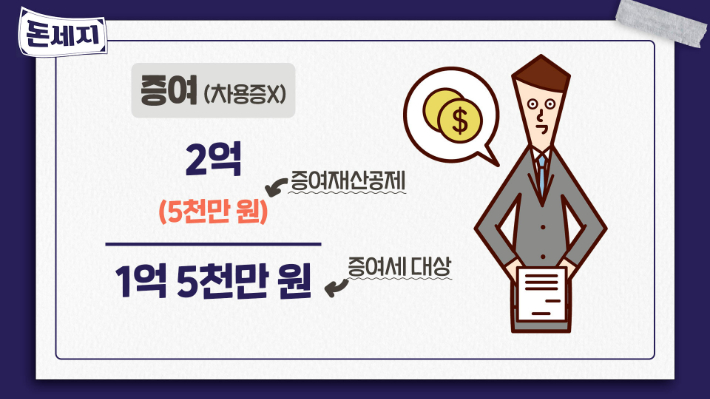

◆ 엄해림> 당연히 있죠. 이게 만약에

증여라고 보여지게 되면 2억 원을 받았으면 증여 재산 공제가 성인일 경우에는 5천만 원이잖아요. 그럼 1억 5천만 원에 대해서 증여세를 내야돼요.

◇ 김수영> 그러니까

차용증을 안 쓰고 제가 그냥 2억 원을 받게 되면?

◆ 엄해림> 그렇게 됐는데 만약에 이걸 신고를 그때 했으면 다행인데, 이게

나중에 만약에 발각이 됐을 경우에는 그냥 우리가 내야 되는 그

세금 외에도 두 가지 가산세가 붙어서 받은 돈은 2억 원인데 그 가산세가 한 3억 원이 되는 경우도 있어요.

그런데 만약에 차용관계가 인정을 받았다라고 하면, 증여가 아니니까 증여세를 한 푼도 안 내도 되는 거죠.

◇ 김수영> 그럼 진짜 빌리는 경우에는 차용증을 꼭 써야 되겠네요.

◆ 엄해림> 네. 차용증을 쓰시는 것이 유리합니다. 물론 차용증을 안 쓰시고도 이 차용 관계라는 걸 인정을 받은 사례도 있지만, 굳이 저희가 쉬운 길을 두고 어려운 길로 돌아갈 필요는 없잖아요. 그렇기 때문에 차용증을 꼭 쓰셔라.

차용증, 특정한 양식이 있나

◆ 엄해림> 차용증에 단일화된 양식은 없어요. 그래서 서울중앙지방법원의 '금전대차 계약서 양식' 다운받으실 수 있거든요.

일단은 우리 위에서부터 하나씩 볼까요. '대여인'이 있는데 빌려주는 사람이에요.

빌려주는 사람은 사실 모두 가능해요. 부모님, 형제, 조부모, 친인척이 다 돈을 빌려주실 수 있다고 보시면 되고요. '부모-미성년자에도 차용증을 쓸 수 있느냐'라고…

◇ 김수영> 예를 들어서 제가 저희 아들한테도 빌려줄 수 있는 거예요?

◆ 엄해림>

(부모가 미성년자인 자녀에게 돈을) 빌려줄 수는 있지만 사실 (차용관계를) 인정받기는 어려워요. 왜냐하면 은행에서 돈 빌려줄 '이 사람이 과연 이 돈을 갚을 능력이 있냐', '이자는 제때 제때 내겠냐', 이런 걸 다 보잖아요. 과세 관청에서도 저희가 돈을 빌리고 상환을 할 때, '이것을 과연 이 채무를 감당할 능력이 있는 걸까?', 이거를 당연히 의심을 해볼 수밖에 없잖아요. (미성년자가 부모에게 돈을 빌리는 경우는 차용 관계를 인정 받는 것이) '거의 대부분 안 된다'라고 보시면 될 것 같아요.

◇ 김수영> 그러면은 금액은 제한이 없는 거예요?

◆ 엄해림> 금액은 제한이 없지만, 이 금액을 볼 때 '이것을 과연 상환할 수 있을까'. 만약에 연 소득이 5천만 원인데 부모님으로 갑자기 30억~40억(원)을 빌렸어요. 사실 '이 돈을 과연 갚을 수 있을까'라는 부분에서 (과세 관청이) 이제 좀 의심을 받을 수밖에 없는 거고.

또 이렇게 차용증의 그 금액을 너무 크게 쓰셨을 때의 문제는 저희가 이자를 주잖아요. 금융기관에서 돈을 빌려도 이자를 주는데, 부모님께도 돈을 빌리면 사실 이자를 드려야 돼요.

◇ 김수영> 얼마나 줘야 돼요?

◆ 엄해림>

법정이자(율)는 많이 들어보셨겠지만 (연) 4.6%예요.

◇ 김수영> 그러면 그거보다 (법정이자율보다 이자율을) 작게 하면 어떻게 돼요? 제가 저희 엄마 아빠한테 돈을 빌리는데 (연이율) 1%로 빌리면?

◆ 엄해림>

4.6%보다 더 적게 이자를 줬을 때, 적게 준 이자가 매년 1천만 원이 넘으면 '이 이자를 주지 않은 것이 금전무상대출에 대한 증여 의제'라고 해서 또 (과세관청이) '새로운 증여'로 다뤄보게 됩니다.◇ 김수영> 만기는 꼭 기간을 특정해야 되는 건가요? 예를 들어서 제가 어떤 집을 살 때 부모님한테 차용을 했는데, 그 기간을 3년, 5년 이렇게 하는 게 아니라 '내가 이 집을 팔 때 갚을게요' 이렇게 쓰면 안 되는 거예요?

◆ 엄해림>

부모님한테 돈 빌릴 때 만기를 그렇게 좀 애매하게 쓴다던가, 만기 50년 이렇게 쓰는 거는 이제 불가능해요.

저희 은행에서 근데 가끔 30년 원리금(분할 상환) 이런 거 있잖아요. 그거 할 때 뭐 하는지 혹시 기억나세요? 담보 설정이에요. 내가 뭔가 주택담보대출을 받을 때 내가 만약에 돈을 갚지 못할 경우 은행이 내 집을 마음대로 처분할 수 있는 담보 설정을 하잖아요.

만약에

부모님과의 돈 거래에서 내가 돈을 빌리는데 한 30년 상환을 하고 싶어요. 그러면 '담보권을 설정하라'고 저희는 말씀을 드려요. 근데 사실 저희 담보 설정하시는 분은 거의 못 봤어요.

◇ 김수영> 그럼 이자는 매달 납입 안 하고, 만기에 일시 상환하는 경우도 있는데 그렇게 상환하면 안 되나요.

◆ 엄해림> 가능은 해요. 그럼 우리가 이것을 이자도 안 가고, 원금도 안 가면, 이게 나중에 뭔가 세무조사가 터졌을 때 차용증 외에는 우리가 이게 차용이라고 주장할 수 있는 게 없는 거예요. 그렇기 때문에

부모님과의 돈 거래에서는 뭐 꼭 매달은 그럼 아니더라도 분기에 한 번, 반기에 한 번이라도 이자를 지급하는 것을 추천을 드리고. 그 내용이 아까 전에 말씀드렸던 금전대차 계약서에 그대로 담겨져 있는 것이 우리에게 유리합니다.

차용증 쓰고 꼭 공증을 받아야할까

◇ 김수영> 차용증을 왜 써야 되고 어떻게 써야 되는지 이제 알겠는데 이걸(차용증) 꼭 공증을 받아야 되나요?

◆ 엄해림> 사실 공증에 대해서도 많이 물으시는데,

공증을 꼭 받을 필요는 없습니다. 공증이라는 것은 새로운 저희가 법률 관계를 만드는 게 아니라 특정한 사실 또는 법률 관계가 있다라는 것을 (그 시점에) 증명하는 하나의 수단에 불과하거든요.

세무조사를 받으실 때가 되어서야 '차용증 써야지', 이렇게 생각하시는 분들이 많아요. 그렇게 되면 과세 관청에서는 '너 이거 원래는 증여였는데, 우리가 조사하니까 이제 와서 차용이라고 주장하는 거 아니야?', 차용증에 대해서 의심을 하는 건데. 공증을 하게 되면 기본적으로 이 차용이 언제 쓰여졌는지 일자가 나오고 그 내용에 대해서도 한 번 더 이제 그 시기에 이게 존재 되었다는 것이 증명이 되는 것이기 때문에 저희가 공증이라는 것을 많이 얘기를 듣는 거구요.

공증을 받으시려면 아무래도 몇 십만 원 정도는 이제 쓰셔야 될 거라서.

공증 대신에 우체국 내용 증명이나 인감 증명서를 활용한 우리의 이런 차용 입증의 방법을 한번 생각해 보시면 좋을 것 같습니다.

부모님과 차용관계시 이자소득세도 내야하나

◇ 김수영> 은행에 예금을 맡기면 이자소득세를 빼고 은행에 원천징수해서 (원금과 이자를 더해서 예금자에게) 주는데 부모님이랑 거래하는 경우에도 이제 이자라는 금전이 왔다갔다 하잖아요. 이 경우에 이걸(이자소득세) 어떻게 처리해야 되는 거예요.

◆ 엄해림>

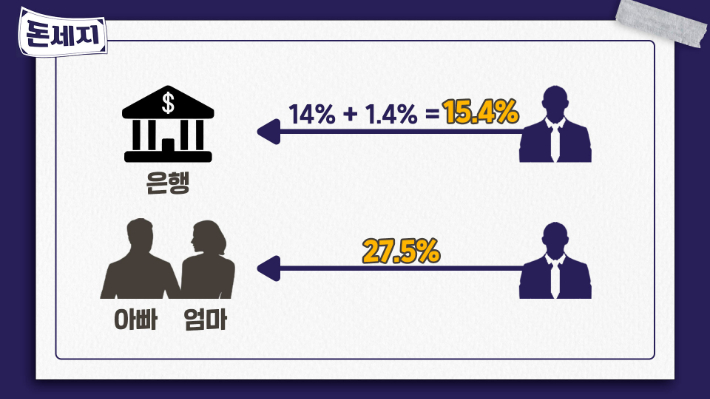

이자소득세를 내면 조금 더 우리가 차용을 나중에 주장할 때 유리하기는 해요. 우리가 은행에서 받는 이자는 원청 진수가 14%에 1.4% 더해서 15.4%가 되는데 부모님과의 돈 거래 이런 경우에는 27.5%에 해당하는 원천 징수를 하셔야 돼요.

◇ 김수영> 왜 이렇게(27.5% 원천징수) 해야하는 거예요?

◆ 엄해림> 이게 비영업대금의 이익이라고 해서, 같은 이자 소득이라고 하더라도 조금 분류가 달라요. 이게 사실 조금 많이 손이 갑니다.

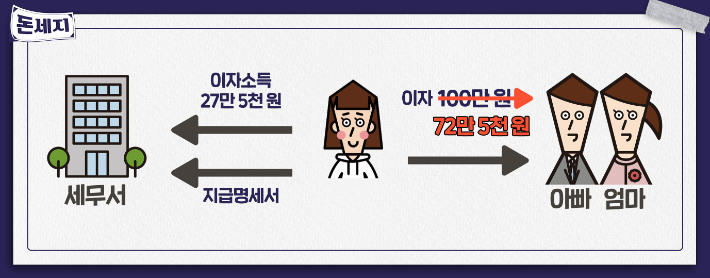

매달 이자를 드리게 되면 내가 부모님께 이자를 드릴 때 100만 원을 드리면 27만 5천 원을 떼고, 나머지 차액만 입금을 해드려야 되고 그거를 내가 또 세무서에 따로 신고를 하면서 납부를 해야 되고. 그리고 매년에 이걸 다 모아서 또 지급 명세서도 세무서에 제출을 해야 되고. 그래서 이게 좀 정말 철저하게 하시려고 하는 분들은 이거(이자소득세 처리)를 이제 하시는 것이 원칙이에요.

하지만

이자 소득세를 낸다고 해서 무조건 부모님과의 돈 거래를 차용으로 인정받을 수 있는 것은 아닙니다.

◇ 김수영> 이게 약간 유리한 정황으로 더해질 수 있겠지만, 그렇기 때문에 이게 무조건 차용이다라고 인정되는 건 아니다?

◆ 엄해림>

가장 중요한 거는 저희는 원금 상환이라고 강조를 드려요. 그래서 보통 돈을 빌릴 때 이자도 내지만 원금도 같이 상환하는 거잖아요. 그런 것처럼 정말 이것이 차용 관계라고 주장을 하려면 우리가 원금을 상환하고 있다라는 것을 보여주는 것이 가장 중요한 부분입니다. 그래야 진짜 차용이죠.

◇ 김수영> 지금까지 엄셈(엄해림 세무사님)과 차용증 쓰는 방법에 대해서 알아봤고요. 저희가 나름 준비한다고 자세하게 준비했는데 그래도 '이런 부분 좀 헷갈린다', '이런 부분 조금만 추가로 더 얘기해 주면 좋겠다', 그런 부분 있으면 댓글로 달아주시고요 저희가 그런 부분 모아 모아서 다음에 관련된 영상 준비해 오도록 하겠습니다. 감사합니다.

* 이 기사는 세무법인 '다솔'의 자문을 받아 제작되었습니다.