류영주 기자

류영주 기자금리 부담이 늘고 자산가격이 떨어지면서 집을 팔아도 빚을 갚을 수 없는 '고위험가구'가 1년새 2배로 늘었다. 이들이 대출을 받은 저축은행과 여신전문회사의 손실 가능성도 덩달아 올라갔다.

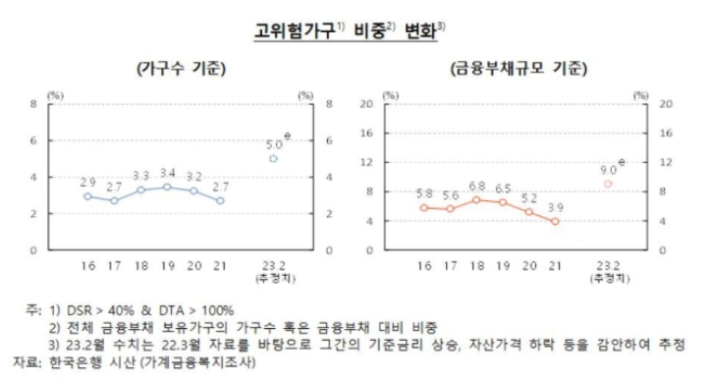

한국은행이 23일 발표한 '금융안정상황보고서'에 따르면 총부채원리금상환비율(DSR)이 40%를 넘고 부채자산비율(DTA)가 100% 넘는 고위험가구의 비중이 2월 기준 전체 대출자의 5%에 달했다. 버는 돈의 40% 이상을 빚 갚는데 쏟아붓고(DSR), 자산을 모두 팔아도 빚을 다 갚지 못하는(DTA) 가구가 100명 중 5명이라는 것이다.

이들 고위험가구는 2016년 2.9%, 2017년 2.7%, 2018년 3.3%, 2019년 3.4%, 2020년 3.2%, 2021년 2.7%에서 급격하게 뛰었다. DTA도 21년 대비 올해 2월 기준 131.6%에서 158.8%로 상승했다. 보유한 자산에 비해 빚의 규모도 그만큼 커졌단 의미다. 올해 2월 현재 고위험가구가 갚아야 할 금융부채는 전체 가계부문 금융부채의 9%로 추정됐다. 2021년(3.9%)과 비교하면 2배 넘게 비중이 커진 것이고, 그만큼 부채 부문의 '약한 고리'라는 뜻이다. 고위험가구의 평균 금융부채 규모는 2억5000만원으로 비(非) 고위험가구(1억원)의 2.5배에 달했다.

한은은 "고위험가구 중 7%가 30일 미만 단기 연체 경험이 있고, 연체를 한 적이 없어도 앞으로 부채 상환이 어려울 것으로 응답한 가구도 고위험가구의 5.3%여서 이들의 부채가 점차 연체로 이어질 것으로 보인다"고 내다봤다. 고위험가구는 이미 대출 상환 여력이 부족한 상황이라, 금리가 올라가는 수준만큼 연체 위기에 노출된다고 볼 수 있다.

한은은 보고서에서 고금리와 경기불황으로 고위험가구의 연체가 늘어날 경우 전체 가계대출 연체율은 현재 0.7%에서 올해 말 1.0%까지 상승할 것으로 추정했다. 다만 장기 평균 연체율(1.3%)보다는 낮은 수준이다.

한국은행 제공

한국은행 제공 고위험가구의 위험 노출은 이들에 대한 대출이 많은 저축은행과 여전사가 타격도 그만큼 커진다는 것을 의미하기도 한다. 저축은행과 여전사는 가계대출에서 고위험가구 대출이 차지하는 비중이 각각 26.6%, 16.6%다. 은행(7.2%)과 비교하면 2~4배가 넘는 수준이고 상호금융(11.6%), 보험사(12.4%)와 비교해도 높은 수준이다. 한은은 "저축은행과 여전사는 고위험가구 대출 중 신용대출 비중도 높아 대출자산 회수율이 예상보다 낮아질 우려가 있다"고 지적했다.

다만 이들의 손실흡수능력이 양호해 가계대출 연체 확대에 따른 기관 부실 우려는 아직 크지 않다고 한은은 설명했다. 지난해 말 기준 저축은행과 여전사의 자본적정성 비율은 각각 13.3%, 17.8%로, 규제비율(7%, 7~8%)보다 두배 가까이 혹은 두 배 이상으로 높다. 한은은 "가계 전반의 부실위험은 제한적이지만 고위험 가구의 부실로 향후 일부 비은행금융기관을 중심으로 가계대출 연체율이 상승할 수 있다"고 평가했다.