빚을 내서 투자하는 이른바 '빚투' 열풍에 경고음이 켜지고 있다. 증권사가 투자자에게 돈을 빌려주는 '신용거래융자' 잔고가 18조를 향하고 있을 뿐 아니라 빚을 갚지 못해 증권사가 강제로 주식을 파는 '반대매매'도 9년만에 최고치를 기록하고 있어서다.

그래픽=김성기 기자

그래픽=김성기 기자

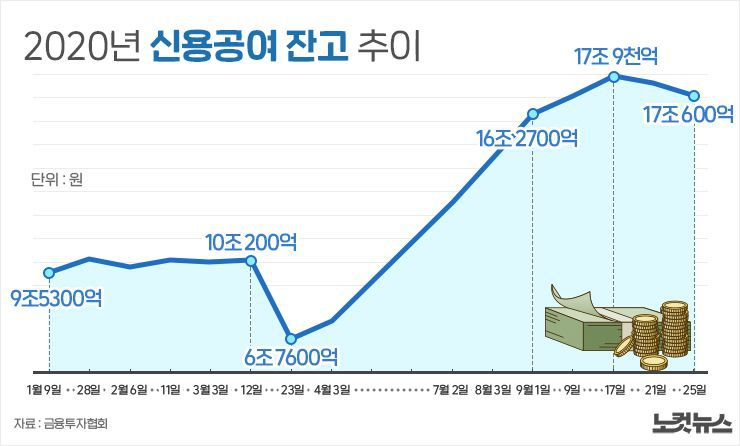

1일 금융투자협회에 따르면 지난달 25일 기준 신용거래융자 잔고는 17조 625억원에 달한다. 지난달 17일 17조 9023억원에 최고점을 찍고 그나마 약간 하락한 수준이다. 신용거래융자란 증권회사가 고객과 약정을 하고 주식 매수 자금을 빌려주는 것을 말한다. '동학개미'로 불리는 개인 투자자들의 주식투자 열풍 속에 올해 신용거래융자는 꾸준히 늘어 최근 역대급 수준까지 치솟았다.

올해 1월 9조 5000억원 수준이던 신용거래 융자는 2월과 3월 10조 5000억원대까지 늘어났다. 하지만 3월 코로나19로 인해 국내 증시가 폭락하자 열흘 만에 6조원 수준으로 쪼그라들었다. 3월 12일 10조 260억원이던 신용거래 융자 잔고는 3월 23일 6조 4470억원으로 급격하게 줄어들었다. 그러다 계속 증가해 6개월 만에 18조에 달하는 수준으로 급증했다

(사진=스마트이미지 제공/자료사진)

(사진=스마트이미지 제공/자료사진)

빚투가 심각해지자 금융당국이 무리한 대출을 통한 주식 투자의 위험성을 구두로 경고했을 정도다. 손병두 금융위원회 부위원장은 지난달 23일 금융리스크 대응반 회의에서 빚투의 위험성을 경고하고 투자자들에게 주의를 당부했다. 일부 증권사가 대출을 중단할 만큼 빚투 현상이 과열되고 있다고 판단해서다. 최근엔 증권사별 신용공여 한도까지 바닥이 났다.

자본시장법에 따르면 증권사의 신용공여 한도는 자기자본의 100% 이내로 제한된다. 대형증권사인 종합금융투자사업자(자기자본 3조원 이상)에는 중소기업·기업금융업무 등의 목적으로 100%의 한도가 추가로 주어진다. 증권사들은 대체로 규제 비율인 자기자본의 100%보다 낮은 수준에서 신용공여 한도를 관리하고 있는데, 금융당국이 구두개입을 한 만큼 한도가 이보다 더 축소될 가능성도 있다.

반대매매도 역대급으로 치솟고 있다. 반대매매란 투자자가 빚낸 것을 제 때 갚지 못할 때 증권사에서 주식을 강제로 팔아버리는 것을 말한다. 반대매매가 무서운 이유는 증권사에서 대출금 상환에 필요한 수량만큼을 '하한가'로 계산해서 팔아버리기 때문이다. 반대매매로 매물들이 풀리면 해당 종목 주가가 떨어져 다른 투자자들에게도 피해가 이어질 수 있다. 결국 투매가 투매를 부르고 주가는 낮아지고 악순환이 이어지는 셈이다.

금융투자협회에 따르면 지난달 25일 하루 동안 위탁매매 미수금 대비 실제 반대매매된 금액은 285억 6500만원으로 집계됐다. 지난달 23일에는 302억 7200만원으로 지난 2011년 8월 9일(311억 3500만원) 이후 최대치를 기록하기도 했다. 반대매매도 올해 1월 100억원대를 기록하다가 3월 13일부터 23일까지 200억원대의 반대매매를 했다. 이후는 다시 100억원대 반대매매를 기록하다가 8월 중순 몇차례 200억원을 돌파했다.

전문가들은 빚투에 유의해야 한다고 경고했다. 한 금융투자 전문가는 "의외로 증권사에서 빚으로 매수한 주식이 반대매매되는 걸 모르는 투자자도 있다"면서 "버티면 된다는 생각을 하는데, 빚으로 산 주식은 내가 안 팔고 싶다고 안 팔아지는 게 아니라는 점을 명심해야 한다"고 말했다. 이 전문가는 "변동성이 큰 종목을 무리하게 빚을 내 투자하기에 앞서 신중해야 한다"면서 "신용담보 부족이 생길 수 있는 상황을 대비해야 한다"고 조언했다.